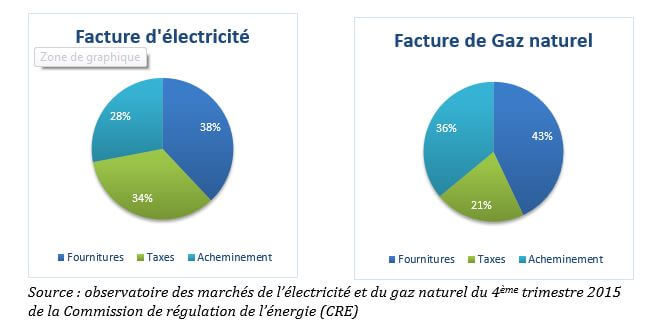

Les taxes et contributions représentent environ 1/3 de votre facture d’électricité et 1/5ème de votre facture de gaz naturel. Cette part non négligeable de votre budget en énergie mérite donc un éclaircissement afin de mieux comprendre leur utilité et leur mode de calcul.

Ces taxes et contributions sont obligatoires pour tous les clients d’un fournisseur d’énergie. Elles peuvent toutefois faire l’objet d’exonération mais uniquement dans le domaine industriel et commercial dans un souci de favoriser la compétitivité des entreprises françaises.

Collectées par l’ensemble des fournisseurs d’énergie, ces taxes et contributions sont ensuite reversées à l’Etat ou tout autre organe légalement désigné pour mettre en œuvre une politique de financement d’un projet social, économique ou écologique.

1. Ce que représente les taxes et contributions dans vos factures

Les factures d’énergie comportent trois éléments :

- la part représentant vos consommations d’énergie (gaz ou électricité)

- la part relative au montant de votre abonnement

- les taxes et contributions applicables à tous les fournisseurs d’énergie qui sont fixées par les pouvoirs publics

Le coût de l’énergie se décompose lui aussi en trois parties :

- la fourniture d’énergie proprement dite

- l’acheminement, c’est-à-dire l’utilisation des réseaux

- les taxes et contributions

2. Les taxes et contributions dans vos factures

Alors que certaines de ces taxes sont applicables à l’énergie en général, d’autres sont spécifiques à l’électricité ou au gaz naturel.

2.1 Les taxes communes aux deux énergies

a. La Contribution Tarifaire d’Acheminement (CTA) :

Cette contribution fixée par arrêté ministériel a pour objectif de financer les droits relatifs à l’assurance vieillesse des personnels relevant du régime des industries électriques et gazières :

- concernant la fourniture d’électricité, le montant de la CTA représente environ 2% de votre facture d’électricité, soit 8 à 30 € TTC par année selon la puissance souscrite ;

- concernant la fourniture de gaz naturel, le montant de la CTA représente elle aussi environ 2% de votre facture en gaz naturel, soit 25 € TTC par an, lorsque le chauffage de votre domicile se fait au gaz naturel.

Cette taxe est collectée par le fournisseur d’énergie qui la reverse ensuite à la Caisse Nationale des Industries Électriques et Gazières (CNIEG).

NB : la TVA réduite de 5,5% s’applique en sus sur la CTA

Réf : article 18 de la Loi n° 2004-803 du 9 août 2004 relative au service public de l’électricité et du gaz et aux entreprises électriques et gazières.

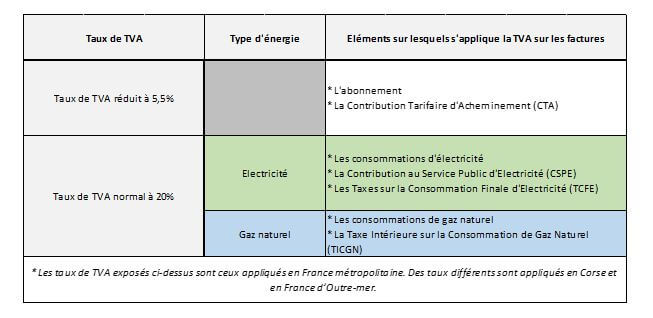

b. La Taxe sur la Valeur Ajoutée (TVA)

Les factures d’énergie connaissent l’application de deux taux de TVA, un taux réduit à 5,5% et un taux normal à 20%.

Comme pour tous les biens et produits vendus par les entreprises à leurs clients, la TVA collectée est ensuite versée à l’Etat.

2.2 Les taxes et contributions spécifiques aux factures de gaz naturel

a. La Taxe Intérieure sur Consommation de Gaz Naturel (TICGN) :

Définie par l’article 266 quinquies du code des Douanes, cette taxe est appliquée aux consommations de gaz naturel des particuliers depuis le 1er avril 2014.

Elle est perçue par le fournisseur est ensuite reversée aux services douaniers.

La « Contribution Climat Energie » (CCE) ou TAXE CARBONE est incluse dans la TICGN.

Depuis 1er janvier 2016, deux autres contributions ont fusionné avec la TICGN :

- la contribution biométhane :

Celle-ci bénéficie au producteur de biométhane qui est une version renouvelable, biologique et non-fossile du gaz naturel.

- la CTSSG :

C’est la contribution au tarif spécial de solidarité qui permet de financer cette aide sociale. Le montant de la TICGN est calculé en fonction de votre consommation.

L’exonération de cette taxe dont bénéficiaient certains particuliers a été supprimée depuis le 1er avril 2014. Désormais, seuls certains domaines d’activités industrielles spécifiques peuvent bénéficier de ces exonérations dans un soucis de compétitivité des entreprises françaises. (ex : producteurs d’engrais, fabricant de produits minéraux non métalliques…).

NB : la TVA normale de 20% s’applique en sus sur la TICGN

2.3 Les taxes et contributions spécifiques à la facture d’électricité

a. La Contribution au Service Public d’Electricité (CSPE) :

Depuis le 1er janvier 2016, comme pour le cas de la TICGN, cette contribution est devenue une taxe perçue pour le compte des Douanes. Elle est ensuite intégrée, en tant que recette, au budget de l’État.

Elle permet ainsi de mettre en œuvre la politique de transition énergétique entreprise par l’Etat qui permet le financement des projets d’énergies renouvelables.

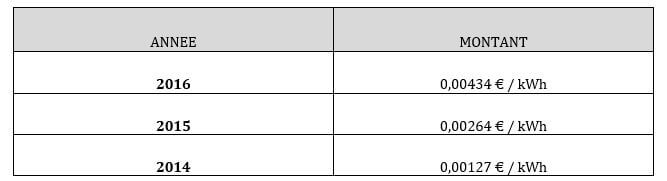

Le montant de cette contribution dépend de votre consommation.

Ainsi, depuis le 1er janvier 2016, celle-ci est de 0,022,5 € par kWh consommé.

NB : la TVA normale de 20% s’applique en sus sur la CSPE

L’ancienne contribution CSPE est remplacée par une taxe intérieure sur la consommation finale d’électricité (TICFE), renforcée et élargie, mais conserve le même nom, CSPE.

Plusieurs coûts sont pris en charge par la CSPE notamment les frais engendrés par les dispositifs d’aide aux personnes démunies , il s’agit du chèque énergie.

Le chèque énergie a remplacé en 2018 les tarifs sociaux de l’électricité et du gaz comme principal dispositif d’aide sociale dans l’énergie. Ses conditions d’éligibilité ont été assouplies et le montant de l’aide a été revu à la hausse afin de renforcer la lutte contre la précarité énergétique.

b. Les Taxes sur la Consommation Finale d’Electricité (TCFE) :

Ces taxes sont définies par chaque commune et département.

Afin de les calculer, il convient de prendre deux indicateurs :

- la puissance souscrite ;

- un coefficient multiplicateur fixé et voté avant le 1er octobre de chaque année par les Conseils municipaux et généraux pour l’année suivante. Depuis 2015, le montant des TCFE est plafonné à 0,0096 €/kWh pour les sites dont la puissance souscrite est inférieure ou égale à 36 kVA.

NB : la TVA normale à 20% s’applique en sus sur la TCFE.

- Le montant de ces taxes est fixé au profit des communes, ou selon le cas, des établissements publics de coopération intercommunale et des départements.